indicatori de performanță cheie ale descrierii proiectului și modul de calcul

Spre finalizarea planului de afaceri al proiectului de investiții devine imagine de ansamblu clară a modului în care devin efective de investiții în cazul într-un complex avute în vedere aspecte. Trebuie admis că activitățile de proiectare și evaluare preliminară necesită înaltă competență în domeniul practicilor financiare și analitice. Acest lucru se datorează faptului că indicatorii de performanță ai proiectului privind compoziția și combinatorica depășesc cu mult estimarea investițiilor locale și efectele depind de mai mulți factori.

Pregătirile pentru calcul

Calcularea eficienței proiectului de investiții (IP) se bazează pe baza informațiilor, preparate prin întregul curs al lucrărilor de pregătire și planificare adecvată. Calitatea informațiilor inițiale și prelucrate primar este de o importanță capitală. Pe locul al doilea este tipul de proiect, etapa corespunzătoare a ciclului de viață al părților de proiect, al treilea - speciile avute în vedere de eficiență, etc. Un rol important este jucat de raportul dintre efectele diferitelor etape ale proiectului. Toate acestea, în grade diferite afectează algoritmul pentru a pregăti estimări, calcule și concluzii pe baza rezultatelor lor.

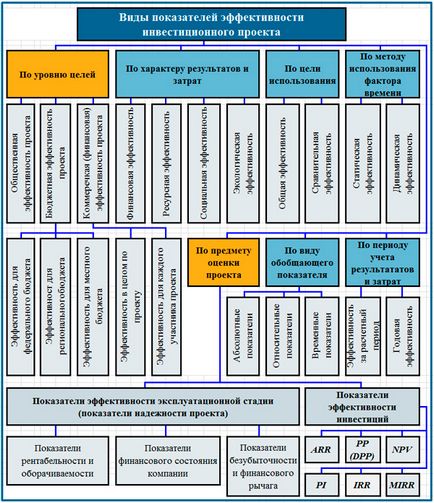

Tipuri de valori de performanță

Că aceste recomandări pune bazele pentru înțelegerea analiza investițiilor în active fixe din perspectiva întregii Outlook. Versatilitate vă permite să se apropie de a împărți indicatori de performanță în tipuri bazate pe direcționarea analizei. Scopul analizei, desigur, depinde de cererea părților interesate care doresc să găsească o soluție acceptabilă privind participarea sau de a începe punerea în aplicare a unei sarcini unice.

Cu toate acestea, în plus față de orientarea țintă de clasificare a indicatorilor pot fi utilizate și alte criterii, cum ar fi:

Criteriile nu sunt exclusive. Printre acestea se numără două (de obiective și evaluarea subiectului), pentru care semnele de diviziune performanță ne permit să găsim caracteristici care definesc o decizie în cunoștință de cauză. Performanța modelului de clasificare este prezentată mai jos.

Clasificarea indicatorilor de performanță de proiect

- eficiența socială a investițiilor;

- viabilitatea comercială a proiectului;

- Participarea companiei în activitățile de investiții;

- eficiența investițiilor în acțiuni ale societății;

- eficiența bugetară;

- eficiența din punctul de vedere al organizațiilor de nivel superior.

Algoritmul de preparare și de calcul al indicatorilor

Procesul de formare a unei baze de informații pentru calculul parametrilor de evaluare IP este un rezultat al punerii în aplicare a acțiunilor pentru dezvoltarea unui plan de afaceri, și acoperă aproape toate etapele sale. El a efectuat iterativ, are multe cicluri, în care puteți „de spin“ o lungă perioadă de timp, creșterea calității numerelor prin luarea în considerare numărul tot mai mare de factori care contribuie. Nu este necesar să se implice. Considerăm algoritmul de pregătire a informațiilor financiare și economice, cu excepția dependențe ciclice, nu de a transforma articolul într-o poveste lungă și complicată. Secțiunea centrală este o diagramă a unui algoritm de formare tipic pentru eficiență analiza datelor.

Primul pas

Formarea de planificare și fundația de reglementare pentru calcularea elementelor principale de venituri și cheltuieli părți ale proiectului pe toată durata sa (în fragmentele pas diagrama izolate de culoare albastru deschis). Adunați și consolidarea parametrilor calitativi și cantitativi de vânzări, echipament necesar, constructii, fiscale si de platforme de reglementare. Analiza statistici și rapoarte (pentru întreprinderile existente), analiză comparativă (pentru mediul de afaceri nou proiectat) sunt de o importanță capitală pentru a se apoi având caracteristici integrale ale IP. Ratele de aplicare a bunurilor și materialelor, stocurile lor, ocuparea forței de muncă și standarde tehnologice, modelul de impozitare și prețul - toate acestea sunt necesare pentru planificarea bugetului și evaluarea follow-up.

pasul doi

Pregătirea și reverificați parametrii cheie ai dinamicii evenimentelor proiectului. Se folosește în primul rând practicile economice tradiționale de angajamente. Acest pas presupune o planificare secvență urmând anumite valori logice care formează blocuri de informații.

- Volumul de producție și veniturile din vânzări înainte de începerea proiectului, în timpul proiectului și după încheierea acestuia.

- Suma și programul de investiții cheltuieli de capital.

- Dinamica modificărilor în reziduală și valoarea medie anuală a activelor imobilizate (active fixe, active necorporale) ale societății în legătură cu punerea în aplicare a IP. Din ea curge în mod natural posibil să se calculeze valoarea amortizării și a impozitului pe proprietate.

- Reducerea costurilor de funcționare ale agenților economici în legătură cu punerea în aplicare a IP în calcularea costurilor produselor planificate (servicii).

- Pe baza producției proiectului de program și a planului de vânzări, formarea costului compozițiilor din perioada de decontare a activității, până la perioadele programate.

- Calculul mărimii investițiilor în stocul de bunuri materiale, precum și pasive stabile, cum ar fi, de exemplu, restanțele salariale pentru angajați, rezerve pentru plăți viitoare, etc. circulant

- Calculul valorilor țintă ale profitului în formele sale tipice și sume de impozit pe venit, care urmează a fi plătite în conformitate cu cerințele legislației.

Conducerea algoritm de formare pentru calculul indicatorilor de eficiență SP

pasul trei

Dezvoltarea celor trei bugete principale ale proiectului: veniturile și cheltuielile bugetare (BDR), bilanțul bugetului (BBL) și bugetul financiar și de investiții (planul FIB sau cash flow) al proiectului. Bugetele de bază indisolubil legate nu numai între ele, dar, de asemenea, pentru a determina posibilitatea de a calcula cele două grupuri principale de indicatori de performanță. Acestea includ parametrii de fiabilitate de afaceri în ceea ce privește lucrările efectuate pe proiect și indicatorii de eficiență economică a investițiilor.

pasul patru

Alegerea performanță și performanța reală a calculelor lor.

Bugetele financiare ca surse de plata

Este demn de remarcat faptul că rezultatul financiar real este un indicator independent de a participa într-o evaluare cuprinzătoare a eficienței investițiilor. Valorile sale absolute au propria lor valoare și pentru organizație, părțile de proiect, precum și pentru investitorul chiar înainte profiturile de rafinare în astfel de forme relative, cum ar fi rentabilitatea. În contextul tradițional al rezultatului financiar este utilizat pentru a analiza eficiența activităților economice și pentru a căuta rezerve de creștere a acestuia ca urmare a analizei pe linii de venituri și cheltuieli.

Calculul impozitului pe venit (UPDF, în cazul în care obiectul activităților planificate (este) privind sistemul simplificat) ar trebui să fie efectuată luând în considerare toate nuanțele legislației în vigoare. În general, planificarea fiscală are un impact semnificativ asupra eficienței proiectului, prin urmare, este necesar ca acest lucru să atragă consilieri fiscale profesionale. Nu vorbesc despre modelul juridic, care este o parte integrantă a planificării fiscale și oferă un mic, dar bine definit oportunități de manevră economică.

bilanțul bugetar - a doua formă de bază a planului financiar al proiectului. Acesta reprezintă un tabel care constă din două părți. În primul dintre ele prin structura dorită a reprezentat soldurile și plasarea lor, iar în al doilea - surse de solduri. Echilibru - o formă statică de evaluare a stării financiare a societății. Acest lucru îl diferențiază de profitul bugetului și fondurile bugetelor pierderi și fluxurilor de numerar sunt planuri dinamice de venituri și cheltuieli (intrările și ieșirile de numerar). În scopul evaluării eficacității bilanțului bugetului este suficient pentru a dezvolta extindere, în cazul în care numai la nivelul unei structuri tipice de active și pasive.

Articolul pe tema planificării fluxului de numerar bugetului financiar și de investiții (planul de trafic DS) proiect plătit suficientă atenție. Acest model a fluxurilor de numerar planificate ale proiectului este principalul instrument pentru analiza investițiilor și definirea indicatorilor cheie de performanță. Modelul se bazează pe metodologia fluxului de numerar notorii. Există o serie de diferențe semnificative de abordare din metoda de acumulare, separarea FIB de BDR. Cel mai important dintre diferențele este calcularea amortizării, care este nici un flux de numerar.

Calculul rentabilității și a cifrei de afaceri

După cum ne amintim, proiectul de investiții trece prin trei etape principale: de pre-investiții, investiții și de exploatare. În conformitate cu aceasta, evaluarea eficienței proiectului, este util să se ia în considerare două grupe de indicatori de performanță.

- Indicatorii de performanță și indicatori ai fazei operaționale a situației financiare a companiei (surse de date: BDR și BLL).

- Indicatori de eficiență a investițiilor, din care calculul se face pe baza datelor financiare și bugetului de investiții (metoda fluxurilor de numerar).

Primul grup mare de indicatori este adesea menționată ca finantatori, în calitate de „criterii de fiabilitate“ de a face afaceri. Se înțelege că proiectul nu ar trebui să dăuneze situației financiare a societății, subminează stabilitatea, independența, capacitatea de a plăti, rezultat în profitabilitate mai scăzută. În forma sa pură, aceste cifre nu pot fi luate în considerare în evaluarea eficacității sens literal. Cu toate acestea, din perspectiva evaluării proiectului ca fenomen integrantă, acestea sunt cu siguranță o parte a complexului de evaluare IP parametrii sistemului.

Pentru a pune în aplicare proiectarea complexului de primul grup sunt utilizate în mod exclusiv criterii cantitative de management financiar. fiabilitate financiară include caracteristici integrale, cum ar fi breakeven profitabilitatea, criteriile de calcul situația financiară a valorii și efectul de levier. Rentabilitatea - parametrul cel mai accesibil, dar foarte informativ al grupului. Există mai multe tipuri de rentabilitate și cifra de afaceri referitoare la același număr de indicatori:

- rentabilitatea activelor (ROA);

- Rentabilitatea capitalului propriu (ROE);

- randamentul investițiilor (ROI, ROIC, ROACE);

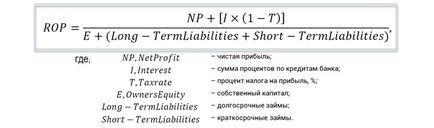

- rentabilitatea capitalului investit (POR);

- Rentabilitatea vânzărilor (ROS);

- raportul cifra de afaceri a activelor (TAT);

- Indicele de cifra de afaceri de inventar (ITR).

Formula rentabilitatea capitalului investit

Indicatorii financiari și mai mulți analiști

Proiectul se datorează stării financiare actuale și de perspectivă a societății. Investițiile nu sunt întotdeauna în măsură să aducă în beneficiul societății, părțile de proiect. În cazul în care neglijența a stării sale financiare ar putea face obiectul unui număr de riscuri de deteriorare a istoriei de credit și chiar de faliment. Prin urmare, analiza folosește criterii specifice pentru punerea în aplicare fără risc al investiției de investiții în perioada de anchetă. Acestea identifică cinci sub-indici, care sunt utilizate pentru a calcula informațiile BBL și MDD proiectului.

Primul subgrup este responsabil pentru evaluarea solvabilității companiei. Sub-l înțelegem capacitatea de a îndeplini obligațiile existente ale întreprinderii pe termen lung fără a fi nevoie de a elimina active imobilizate. Aceste cifre doar ne permit să se estimeze riscul de amenințarea falimentului. Printre acestea se numără următoarele criterii.

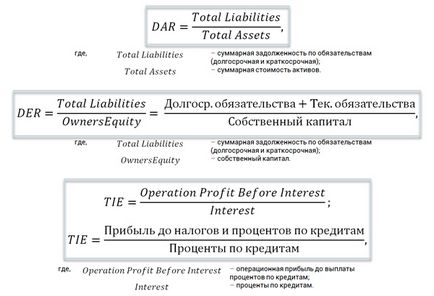

- DAR (Dept Raportul de la Active Ratio). Datorii la active totale raportului, care arată modul în care activele companiei sunt susținute de capitalul împrumutat. Indicatorul Calculate furnizează o formulă prezentată mai jos.

- DER (dept totală a capitalului propriu Ratio). Raportul dintre datoria la fondurile proprii ale companiei arată cât de mult din totalul pasivelor societății au reprezentat o rublă din fondurile sale proprii. În pârghie financiară sau financiară România componentă activă numită factor de independență (a se vedea Eq. De mai jos).

- TIE (Times Interes Ratio câștigat). Indicele de acoperire a dobânzii. Este o măsură a serviciului datoriilor societății. În componenta internă de management financiar este adesea menționată coeficientul de acoperire la suta (a se vedea Eq. De mai jos).

Formula DAR, DER, TIE evaluare complexă a eficienței investițiilor

Al doilea subgrup este responsabil pentru evaluarea performanței a lichidităților companiei. Acest subgrup include criterii de lichiditate curentă și absolută. active de lichiditate ne referim la rata de conversie a unui activ în numerar, fără o pierdere semnificativă a valorii. Primul indicator oferă posibilitatea de a evalua capacitatea companiei de a îndeplini cerințele de pasive pe termen scurt cu active circulante, iar al doilea - cel mai lichid dintre ele. diferențele calitative dintre acești indicatori nu sunt atât de mari, cu toate acestea, ele sunt. Pentru a realiza calculul utilizează formula prezentată mai jos.

Formula actuală și lichiditatea absolută

Restul de trei sub-indici sunt mai departe de analiza de investiții decât rentabilitatea, solvabilitatea și lichiditatea. Cu toate acestea, pentru o vedere de ansamblu a fiabilității proiectului pentru starea generală a companiei, acestea sunt de asemenea importante. Este vorba despre sustenabilitatea companiei, starea relațiilor cu clienții (conturi de primit), analiza break-chiar și efectul de levier financiar. Stabilitatea Compania este determinată de dinamica criterii, cum ar fi de capital de lucru și de capital de lucru net. Nu mai puțin un rol în opțiuni de vânzare într-un punct de rentabilitate și nivelul rentabilității rezervelor în legătură cu IP planificat. În cele din urmă, efectul de pârghie ajută să înțeleagă cum de a schimba structura de capital ca urmare a implicării în proiectul de surse suplimentare care ar putea afecta rezultatele financiare în ansamblu.

concluzie

Această poziție nu diminuează valoarea unei cercetări complexe NPV, PI, DPP, RIR, etc. Pe lângă faptul că fiecare dintre acești parametri a fost deja analizat separat, nu există încă nici o scufundare în exemple prin intermediul calculelor. Acest lucru este necesar pentru a se asigura că, împreună, am clarificat logica de luare a deciziilor pe baza unor legi și reglementări ale unora dintre recomandări. Formula universală de acțiune nu există aici. Criterii de evaluare - întotdeauna un compromis și de interese, precum și concluziile simulării dinamice.

Ce place? Foarte încet, treptat, încep să apară în sursele de consiliere cu privire la dezvoltarea unor comparații normative numeroase metode parametri. O mare parte este deja posibil să se ia teoria și practica de management financiar. De exemplu, aceleași valori de referință pentru lichiditate, independență, stabilitate, etc. Și, desigur, din perspectiva practicii provocarea de a CFOs: analiza comparativă exercita în mod regulat și pentru a crește capacitatea de analiză a reglementărilor financiare. Și analiza financiară pentru companiile individuale, și evaluarea eficienței economice a proiectului de investiții într-un format localizate vor beneficia numai.